Wichtige Erkenntnisse

- CBAM ist nicht nur ein Zollthema – es ist ein neuer CO2-Kostenpunkt, der eine gemeinsame Ownership über die Bereiche Nachhaltigkeit, Einkauf, Finanzen, Zoll und IT erfordert, um Compliance-Lücken und Budgetüberraschungen zu vermeiden.

- Erstellen Sie eine schlanke 12- bis 24-monatige Roadmap, die sich auf vier Workstreams konzentriert: Scoping Ihrer Betroffenheit, Optimierung von Daten und Systemen, Einbindung der Lieferanten zur Erhebung von Primärdaten zu Emissionen und Aufbau interner Kontrollen, die sowohl die CBAM-Anforderungen als auch die CSRD-Assurance erfüllen.

- Hochwertige, installationsbezogene Emissionsdaten werden ab 2026 verpflichtend – nutzen Sie 2025 als Generalprobe für Ihre Daten, damit Sie nicht unter Druck geraten, wenn die Verifizierungspflichten in Kraft treten.

- Einfache, transparente CBAM-Kostenmodelle, die auf den EU-EHS-Preisen basieren, helfen Ihnen, die finanziellen Risiken für Schlüsselmaterialien (Stahl, Aluminium, Düngemittel) zu quantifizieren und Beschaffungs- sowie Dekarbonisierungsentscheidungen zu steuern, bevor die Kosten bis 2034 eskalieren.

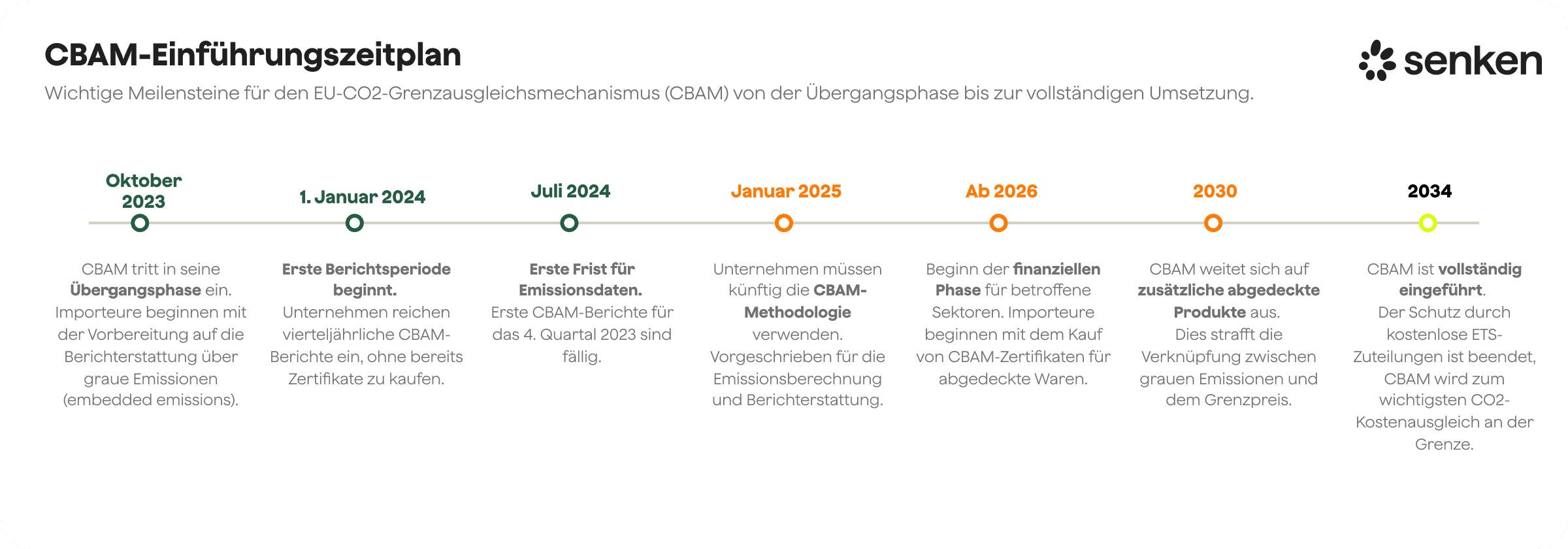

Ab dem 1. Januar 2026 wird jede Tonne Stahl, Aluminium, Düngemittel, Zement, Strom oder Wasserstoff, die Sie in die EU importieren, mit einem CO2-Preis an der Grenze belegt. Das ist, im Klartext, der CO2-Grenzausgleichsmechanismus der EU (CBAM): ein Regulierungsinstrument, das Carbon Leakage verhindern soll, indem es sicherstellt, dass Importe denselben CO2-Kosten unterliegen wie Waren, die innerhalb der EU unter dem Emissionshandelssystem (EU-EHS) produziert werden. Die Übergangsphase für das Reporting (Oktober 2023 bis Dezember 2025) gab Unternehmen Zeit, ihre Betroffenheit zu verstehen und ihre Datensysteme zu testen. Jetzt beginnt die definitive Phase – mit jährlichen Meldungen, verifizierten eingebetteten Emissionen und dem Kauf von Zertifikaten, die an die EU-EHS-Preise gekoppelt sind, während die kostenlose Zuteilung von Zertifikaten bis 2034 schrittweise ausläuft.

Für große Hersteller und Importeure in Deutschland, Österreich und der Schweiz ist CBAM mehr als eine gesetzliche Verpflichtung – es ist ein struktureller Wandel bei der Preisgestaltung von Materialien, der Zusammenarbeit mit Lieferanten und der Planung der Dekarbonisierung. Dieser Leitfaden liefert Ihnen, was Sie wirklich brauchen: einen Governance-Blueprint, eine 12- bis 24-monatige Roadmap, eine einfache Formel zur Berechnung der CBAM-Kosten und eine klare Perspektive, wie CBAM Ihre CSRD- und Lieferkettenstrategie stärkt. In zehn Minuten erhalten Sie das nötige Rüstzeug, um CBAM von einem Compliance-Thema in einen strategischen Hebel zu verwandeln.

Die CBAM-Verordnung in fünf Minuten: Was sie ist, wen sie betrifft und warum sie im DACH-Raum entscheidend ist

Der CO2-Grenzausgleichsmechanismus der EU (CBAM-Verordnung) ist das Instrument der Union, um bestimmte Importe mit einem CO2-Preis zu belegen. Gemäß der Verordnung (EU) 2023/956 müssen Sie, wenn Sie Eisen und Stahl, Zement, Aluminium, Düngemittel, Strom oder Wasserstoff aus einem Nicht-EU-Land in die EU einführen, bald die in diesen Waren eingebetteten Treibhausgasemissionen bilanzieren und ab 2026 CBAM-Zertifikate zur Abdeckung dieser Emissionen erwerben und abgeben.

Der Mechanismus soll Carbon Leakage verhindern. Da EU-Produzenten unter dem EU-Emissionshandelssystem (EHS) mit steigenden Kosten konfrontiert sind, schafft CBAM gleiche Wettbewerbsbedingungen, indem er sicherstellt, dass Importe vergleichbare CO2-Kosten tragen. Er unterstützt zudem das „Fit for 55“-Paket der EU und das Auslaufen der kostenlosen EHS-Zertifikate in den betroffenen Sektoren.

Zwei Phasen sind für Ihre Planung entscheidend. Die Übergangsphase läuft vom 1. Oktober 2023 bis zum 31. Dezember 2025. In diesem Zeitfenster berichten Sie vierteljährlich über das CBAM-Übergangsregister, zahlen aber noch nichts. Die definitive Phase beginnt am 1. Januar 2026. Ab diesem Zeitpunkt müssen Sie bis zum 31. Mai jedes Jahres eine jährliche CBAM-Erklärung einreichen, CBAM-Zertifikate zu Preisen erwerben, die an den wöchentlichen Durchschnittspreis der EU-EHS-Auktionen gekoppelt sind, und Zertifikate entsprechend Ihrer verifizierten eingebetteten Emissionen abgeben (bereinigt um einen eventuell bereits im Ausland gezahlten CO2-Preis und den verbleibenden Anteil der kostenlosen EU-Zuteilung).

Der Faktor für die kostenlose Zuteilung sinkt stetig: auf 97,5 % im Jahr 2026, 95 % im Jahr 2027 und beschleunigt sich dann bis 2030 (51,5 %), bis er 2034 null erreicht. Was 2026 als überschaubarer Kostenpunkt beginnt, wird bis zum Ende des Jahrzehnts zu einer wesentlichen Position in der Beschaffung und der GuV.

Für Hersteller und Importeure im DACH-Raum ist das keine abstrakte Politik. Wenn Sie Automobilwerke betreiben, die Stahl und Aluminium aus der Türkei oder Indien importieren, Maschinenbauunternehmen, die Primäraluminium aus der Golfregion beziehen, oder Chemieunternehmen, die auf Ammoniak oder Düngemittel von außerhalb der EU angewiesen sind, ist CBAM nun ein struktureller Bestandteil Ihrer Kostenbasis und ein Thema auf Vorstandsebene. Das im Oktober 2025 verabschiedete Vereinfachungspaket (Verordnung (EU) 2025/2083) führt eine De-minimis-Schwelle von 50 Tonnen pro Jahr ein, um kleinste Importeure auszunehmen, aber große Produktions- und Handelsunternehmen bleiben vollumfänglich im Geltungsbereich.

Vom Gesetz zur Ownership: Wer verantwortet CBAM in einem großen DACH-Unternehmen?

Die CBAM-Verordnung bewegt sich an der Schnittstelle von Nachhaltigkeit, Trade Compliance, Finanzen und IT. In den meisten großen DACH-Unternehmen hat keine einzelne Funktion alle Kompetenzen oder Mandate, um sie allein umzusetzen. Eine klare, funktionsübergreifende Ownership ist die Grundlage für jedes funktionierende CBAM-Programm.

Nachhaltigkeits- oder ESG-Teams sollten die Verantwortung für die Methodik und die Datenqualitätsstandards übernehmen. Sie sind bereits mit der THG-Bilanzierung, den Verifizierungsprinzipien und der Verbindung zur CSRD vertraut. Die "EU-Methode" von CBAM zur Berechnung der eingebetteten Emissionen und die Verifizierungsanforderungen in Anhang VI der Verordnung sind eng mit dem verwandt, was Sie für Scope 3 handhaben. Ihre Rolle ist es, zu definieren, was "gute" CBAM-Daten ausmacht, diese mit Ihrem übergreifenden CO2-Fußabdruck abzustimmen und sicherzustellen, dass der Ansatz einer externen Prüfung (Assurance) standhält.

Der Einkauf verantwortet das Lieferanten-Engagement. Ihre Kollegen im Einkauf verwalten die Lieferantenbeziehungen und Verträge, die angepasst werden müssen. Sie müssen installationsbezogene Emissionsdaten anfordern, Klauseln zum Datenaustausch aushandeln und entscheiden, wann ein Lieferantenwechsel notwendig ist, wenn die Daten oder die CO2-Intensität nicht akzeptabel sind. Der Einkauf muss zudem die CBAM-Compliance mit Kosten, Qualität und Liefertreue in Einklang bringen und benötigt daher Ihre Unterstützung, um zu verstehen, warum Primärdaten zu Emissionen wichtig sind und wie sie zu einem Kriterium bei der Lieferantenauswahl werden können.

Die Zoll- und Trade-Compliance-Abteilung managt die Schnittstelle zu den Behörden. Sie kennt sich mit HS-Codes, Ursprungsländern und dem Anmeldeprozess für Importe aus. Im Rahmen von CBAM muss jemand in Ihrer Gruppe "zugelassener CBAM-Anmelder" werden und Erklärungen über das CBAM-Register einreichen. Die Zollteams werden auch ermitteln, welche KN-Codes in Ihren Importströmen unter CBAM fallen, und regulatorische Updates der Europäischen Kommission verfolgen.

Finanzen, Steuern und Treasury kümmern sich um das Geld. CBAM-Zertifikate sind ein neuer Posten, der budgetiert, gekauft und verbucht werden muss. Die Finanzabteilung wird die finanziellen Risiken modellieren, Rückstellungen bilden und die CBAM-Kosten in die Verrechnungspreise und Margenanalysen integrieren. Das Treasury kann den eigentlichen Kauf der Zertifikate von der nationalen Behörde übernehmen, und die Steuer-/Finanzabteilung wird mit externen Prüfern zusammenarbeiten, um die Verbindlichkeit korrekt zu dokumentieren und zu verbuchen.

IT- und ERP-Teams setzen die Systemänderungen um. Sie müssen CBAM-relevante Felder in Ihren Einkaufs- und Zoll-Stammdaten erfassen: KN-Codes, IDs der Lieferantenanlagen, eingebettete Emissionen pro Tonne, Strommix, Nachweise über im Ausland gezahlte CO2-Preise. Die IT muss diese Felder mit Ihren Zollanmeldungen und den Auswertungen, die Sie an das CBAM-Register übermitteln, verknüpfen, oft unter Verwendung der von der Kommission veröffentlichten XSD-Schemata und Vorlagen.

In einem typischen DACH-Setup agieren CFO und General Counsel als Co-Sponsoren des Programms, Nachhaltigkeit und Einkauf leiten gemeinsam die Arbeitsgruppe, die Zollabteilung kümmert sich um die Abwicklung im Register, Finanzen/Steuern modellieren die Kosten, und die IT liefert die Datengrundlage. Der interne Audit und in Deutschland der Betriebsrat sollten frühzeitig konsultiert werden, da CBAM neue Kontrollen schafft und möglicherweise neue Audit-Rechte bei Lieferanten erfordert.

Wenn Sie dies als Leiter der Nachhaltigkeitsabteilung lesen, ist es Ihre Aufgabe, alle Beteiligten an einen Tisch zu bringen, die Verordnung für jede Funktion verständlich zu übersetzen und sicherzustellen, dass CBAM nicht zu einer Insellösung wird. Die besten CBAM-Programme dienen gleichzeitig als Infrastruktur für das CSRD-Reporting, das SBTi-Lieferanten-Engagement und die interne CO2-Bepreisung – planen Sie dies also von Anfang an mit ein.

CBAM-Readiness-Roadmap für Hersteller und Importeure

Eine schlanke, pragmatische CBAM-Roadmap besteht aus fünf Workstreams. Sie benötigen kein zweijähriges Beratungsprojekt, sondern ein diszipliniertes Projektmanagement und klare Verantwortlichkeiten für jeden Schritt.

Schritt 1: Scoping Ihrer CBAM-Betroffenheit und des De-minimis-Status

Beginnen Sie damit, zu ermitteln, welche Ihrer Importe unter CBAM fallen. Arbeiten Sie mit der Zollabteilung zusammen, um Importdaten nach KN-Code, Ursprungsland und jährlicher Tonnage zu analysieren. Gleichen Sie diese mit Anhang I der Verordnung (EU) 2023/956 ab, um den Geltungsbereich zu bestätigen. Wenn Ihre jährlichen Gesamtimporte von CBAM-Waren pro juristischer Person unter 50 Tonnen bleiben, sind Sie gemäß der Vereinfachung von 2025 ausgenommen. Für alle anderen gilt: Quantifizieren Sie Ihre Betroffenheit. Wie viele Tonnen Stahl, Aluminium, Zement, Düngemittel, Strom oder Wasserstoff importieren Sie jährlich und aus welchen Ländern?

Diese Scoping-Übung zeigt Ihnen, ob Sie den Status eines zugelassenen Anmelders benötigen, wie viele Lieferanten Sie einbeziehen müssen und wie hoch Ihr Kostenrisiko in etwa sein wird. Planen Sie dies für Q1 2025, falls Sie es noch nicht getan haben.

Schritt 2: Design des Datenmodells und Auswahl der Methoden

Definieren Sie als Nächstes, welche Daten Sie sammeln und wie. Die in Anhang IV dargelegte "EU-Methode" ist Ihr Regelwerk. Für einfache Güter (z. B. Rohstahl, Aluminiumbarren) benötigen Sie die direkten Emissionen aus der Produktion sowie relevante Emissionen von Vorprodukten. Für komplexe Güter (z. B. Schrauben, Kabel) müssen Sie auch die Inputs zurückverfolgen.

In den Jahren 2024 und Anfang 2025 können Sie für einen Teil Ihres Reportings noch von der Kommission veröffentlichte Standardwerte verwenden, aber ab 2026 erwartet die Verordnung in der definitiven Phase tatsächliche Daten auf Installationsebene, die von akkreditierten Dritten verifiziert wurden. Bauen Sie Ihr Datenmodell jetzt auf Primärdatenfeldern auf: Name und Standort der Lieferantenanlage, Produktionsroute, Emissionen pro Tonne Produkt, verbrauchter Strom und dessen CO2-Intensität sowie Nachweise über einen im Ursprungsland gezahlten expliziten CO2-Preis.

Arbeiten Sie mit der IT zusammen, um zu definieren, wo diese Felder gespeichert werden: in Ihrem ERP-Lieferantenstamm, in einem dedizierten CBAM-Modul oder auf einer Einkaufsdatenplattform. Planen Sie, wie diese Daten in Ihre vierteljährlichen (2025) oder jährlichen (ab 2026) Meldungen fließen.

Schritt 3: Start des Lieferanten-Engagements und vertragliche Änderungen

Lieferanten außerhalb der EU verstehen CBAM möglicherweise noch nicht oder verfügen nicht über die Systeme, um Daten auf Installationsebene bereitzustellen. Beginnen Sie das Engagement im Jahr 2025. Nutzen Sie die CBAM-Kommunikationsvorlage der Kommission als Ausgangspunkt, passen Sie sie an Ihre Lieferantenbasis an und setzen Sie klare Fristen.

Der Einkauf sollte die Standardbedingungen aktualisieren, um die Bereitstellung von CBAM-Daten zu fordern und Audits oder Datenverifizierungen zu ermöglichen. Wenn Lieferanten keine Primärdaten liefern können oder wollen, stehen Sie vor der Wahl: höhere Kosten akzeptieren (da Sie konservative Standardwerte verwenden müssen), alternative Lieferanten mit besseren Daten finden oder mit dem Lieferanten zusammenarbeiten, um dessen Messfähigkeiten aufzubauen.

Priorisieren Sie zuerst Ihre größten und emissionsintensivsten Lieferanten. Eine kleine Anzahl von Stahl-, Aluminium- oder Düngemittellieferanten wird den Großteil Ihrer CBAM-Betroffenheit ausmachen, also konzentrieren Sie Ihre Ressourcen dorthin.

Schritt 4: Integration von CBAM in ERP-, Zoll- und Reporting-Workflows

CBAM-Daten müssen von Lieferantenrechnungen und -bescheinigungen über Ihre Beschaffungs- und Zollsysteme in Ihre CBAM-Erklärung fließen. Dies ist eine Herausforderung für IT und Prozessdesign.

Definieren Sie einen Workflow: Der Einkauf erhält die Emissionsdaten mit jeder Lieferung oder vierteljährlich; diese Daten werden validiert (stimmen sie mit dem Produkt, der Tonnage, der Lieferantenanlage überein?); sie werden nachverfolgbar gespeichert (Sie benötigen sie für Audits); und sie werden aggregiert und in dem vom CBAM-Register geforderten Format exportiert.

Testen Sie den Workflow während der Übergangsphase (2025), solange die Strafen für Fehler geringer sind. Bis Sie Ihre erste definitive Erklärung im Mai 2027 für die Importe des Jahres 2026 einreichen, sollte der Prozess zur Routine geworden sein.

Schritt 5: Implementierung von Kontrollen, Dokumentation und Assurance

Die CBAM-Verordnung verlangt, dass Sie Aufzeichnungen für mindestens vier Jahre aufbewahren. Externe Prüfer werden Ihre Daten zu den eingebetteten Emissionen überprüfen, bevor Sie Ihre Erklärung einreichen. Behandeln Sie dies wie eine Finanzprüfung: Dokumentieren Sie Ihre Datenquellen, Berechnungsmethoden, Annahmen und jegliche Verwendung von Standardwerten.

Stimmen Sie Ihre CBAM-Kontrollen auf den Geltungsbereich Ihrer CSRD-Assurance ab. Wenn Sie Systeme für ESRS E1 (klimabezogene Kennzahlen und Ziele) aufbauen, können Ihre CBAM-Daten diese Offenlegungen speisen und umgekehrt. Wenden Sie dieselbe Strenge an wie bei der Finanzberichterstattung: klare Rollen, dokumentierte Verfahren und ein Audit-Trail von den rohen Lieferantendaten bis zur endgültigen Abgabe der Zertifikate.

Die Daten richtig aufbereiten: Eingebettete Emissionen, Systeme und Audit-Readiness

Eingebettete Emissionen sind die gesamten Treibhausgasemissionen, die bei der Herstellung einer CBAM-Ware freigesetzt werden, ausgedrückt in Tonnen CO2-Äquivalent pro Tonne (oder MWh) des Produkts. Die Verordnung definiert dies präzise in Anhang IV. Für einfache Waren sind es die direkten Emissionen an der Anlage plus die Emissionen aus dem verbrauchten Strom. Für komplexe Waren schließen Sie auch die Emissionen von Vormaterialien (Vorprodukten) ein, die selbst CBAM-Waren sind.

Die EU-Methode ist Ihr Regelwerk. Sie legt Systemgrenzen, Zurechnungsregeln und die zu zählenden Gase fest (CO2 und in einigen Fällen N2O und Perfluorkohlenwasserstoffe). Lieferanten müssen ihre Emissionen nach dieser Methode berechnen, nicht nach ihren nationalen THG-Inventarregeln oder dem GHG Protocol.

Während der Übergangsphase bis Ende 2025 erlaubt die Kommission die begrenzte Nutzung von Standardwerten und "gleichwertigen Methoden" (z. B. wenn ein Lieferant einen etablierten Standard für den Product Carbon Footprint verwendet). Ab 2026 wird die Messlatte höher gelegt: Sie benötigen tatsächliche, anlagenspezifische Daten, die von einer akkreditierten Stelle nach Prinzipien ähnlich denen im EU-EHS verifiziert werden müssen.

Die Datenqualität hat drei Stufen. An der Spitze: primäre, verifizierte Daten auf Installationsebene, die gemäß der EU-Methode berechnet wurden. In der Mitte: vom Lieferanten bereitgestellte Daten, die einen anerkannten Standard (ISO 14067, GHG Protocol Product Standard) verwenden und die Sie auf die CBAM-Anforderungen übertragen können. Am unteren Ende: Standardwerte aus den Tabellen der Kommission. Standardwerte sind konservativ (oft hoch), was für Sie höhere Kosten bedeutet. Qualitativ hochwertige Daten sind nicht nur eine Compliance-Anforderung, sondern auch ein Hebel zur Kostensteuerung.

Was und wie lange speichern. Bewahren Sie die vollständige Berechnungsdatei für jeden Lieferanten und jedes Produkt auf: die verwendeten Emissionsfaktoren, Produktionsvolumina, Stromeinspeisungen und deren CO2-Intensität sowie alle Anpassungen für im Ursprungsland gezahlte CO2-Preise. Bewahren Sie Lieferantenbescheinigungen, Verifizierungsberichte von Dritten und Ihre eigenen internen Validierungsnotizen auf. CBAM erfordert eine Aufbewahrungsfrist von vier Jahren; die CSRD-Assurance kann dieselben Daten erfordern, also entwerfen Sie ein Dokumenten-Repository, das beiden Zwecken dient.

Wenn Sie bereits ein Programm für den Product Carbon Footprint (PCF) oder die Messung von Scope-3-Kategorie-1-Emissionen haben, haben Sie einen Vorsprung. CBAM-Daten werden granularer sein (auf Installationsebene, nicht auf Unternehmensebene) und der EU-Methode anstelle des reinen GHG-Protokolls folgen, aber die Disziplinen der Datenerfassung, des Lieferanten-Engagements und der Verifizierung überschneiden sich stark.

CBAM-Kosten quantifizieren und für Beschaffung und Dekarbonisierung nutzen

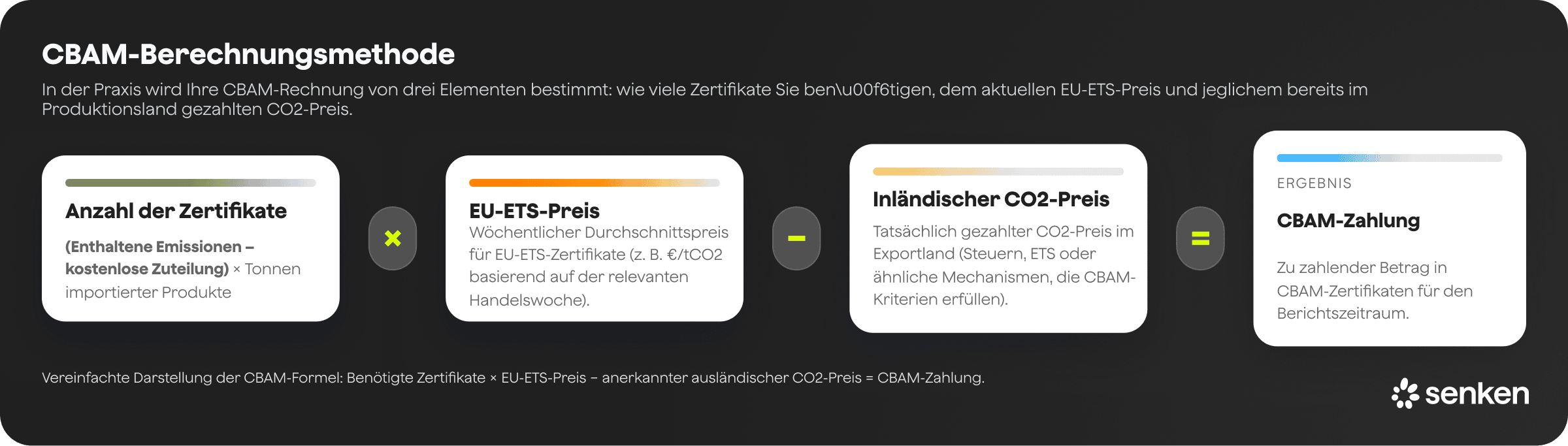

Der Preis für CBAM-Zertifikate entspricht dem durchschnittlichen Auktionspreis im EU-EHS der vorangegangenen Woche. Mitte 2025 wurden EUA-Auktionen bei etwa 70 € pro Tonne CO2 gehandelt. Analysten erwarten kurzfristig Preise im Bereich von 70 bis 90 €, mit Potenzial für höhere Niveaus je nach politischer Verschärfung und dem Start des EHS II.

Wie berechnen wir die CBAM-Kosten für unsere Stahl- und Aluminiumimporte?

Verwenden Sie diese Formel für die Brutto-CBAM-Kosten in einem bestimmten Jahr:

Bruttokosten = Importe (Tonnen) × Eingebettete Emissionen (tCO2e/Tonne) × EUA-Preis (€/t) × CBAM-Faktor

Der CBAM-Faktor spiegelt das Auslaufen der kostenlosen Zuteilung wider: 2,5 % im Jahr 2026, 5 % im Jahr 2027, 10 % im Jahr 2028 und ansteigend auf 100 % im Jahr 2034.

Beispiel 1: Automobilhersteller importiert 50.000 Tonnen Stahl mit 1,9 tCO2e/Tonne (eine typische Intensität für die Hochofenroute).

- Eingebettete Emissionen: 50.000 × 1,9 = 95.000 tCO2e

- Kosten 2026 (2,5 % Faktor, 70 €/t EUA): 95.000 × 0,025 × 70 = 166.250 €

- Kosten 2030 (48,5 % Faktor, 70 €/t EUA): 95.000 × 0,485 × 70 = 3,2 Mio. €

Wenn der Lieferant einen expliziten CO2-Preis von 20 €/t in seinem Heimatland gezahlt hat (verifiziert und unter CBAM abzugsfähig), ziehen Sie diesen von der Verbindlichkeit ab, was die Kosten für 2030 auf etwa 2,3 Mio. € reduziert.

Beispiel 2: Maschinenbauunternehmen importiert 10.000 Tonnen Stahl und 1.000 Tonnen Primäraluminium (Aluminium bei ~15 tCO2e/t).

- Stahl 2026: 10.000 × 1,9 × 0,025 × 70 = 33.250 €

- Aluminium 2026: 1.000 × 15 × 0,025 × 70 = 26.250 €

- Gesamt 2026: ~60.000 €

- Gesamt 2030 (gleicher EUA-Preis, 48,5 % Faktor): ~1,2 Mio. €

Diese Zahlen gehen von keiner Änderung des Liefermixes oder der CO2-Intensität aus. Wenn Sie auf CO2-armen Stahl (z. B. aus einem Elektrolichtbogenofen mit 0,5 tCO2e/t) oder recyceltes Aluminium (Sekundäraluminium mit ~1 tCO2e/t) umsteigen, sinken Ihre Kosten proportional.

Wie können wir CBAM-Zahlen bei der internen CO2-Bepreisung und in Business Cases nutzen?

Integrieren Sie das CBAM-Risiko in Ihre Einkaufs-Scorecards und Lieferantenverhandlungen. Wenn Lieferant A Stahl mit 1,9 tCO2e/t und Lieferant B mit 1,2 tCO2e/t anbietet, ist der CBAM-Kostenunterschied im Jahr 2030 erheblich. Nutzen Sie die Kostenformel, um die Emissionsintensität in einen Euro-Betrag umzurechnen und zu Ihrer Total Cost of Ownership hinzuzufügen.

Aktualisieren Sie Ihren internen CO2-Preis, um CBAM abzubilden. Wenn Ihr interner Schattenpreis heute bei 50 €/t liegt, CBAM Sie aber 70 €/t und mehr kosten wird, passen Sie Ihren internen Verrechnungspreis an die regulatorische Realität an. Dies erleichtert die Rechtfertigung von Investitionen in die Dekarbonisierung und von Business Cases für Lieferantenwechsel.

Speisen Sie CBAM-Kostenprognosen in Ihre ESRS E1-9-Angaben zu den erwarteten finanziellen Auswirkungen von Klimarisiken und -chancen ein. CBAM ist eine quantifizierbare, kurzfristige finanzielle Auswirkung der CO2-Preisregulierung, und die CSRD erwartet von Ihnen, dass Sie diese offenlegen.

Mehr als nur Compliance: CBAM mit CSRD, SBTi und hochwertigen CO2-Zertifikaten verbinden

CBAM existiert nicht im luftleeren Raum. Die Datensysteme, Lieferantenbeziehungen und die Governance, die Sie für CBAM aufbauen, können und sollten Ihre umfassendere Nachhaltigkeitsstrategie unterstützen.

CBAM und CSRD/ESRS. Unter der CSRD müssen Sie Ihre Klimastrategie (ESRS E1-1), THG-Emissionen (E1-6), interne CO2-Bepreisung (E1-8) und die erwarteten finanziellen Auswirkungen der Klimaregulierung (E1-9) offenlegen. CBAM liefert Input für all diese Punkte. Ihre CBAM-Daten sind eine Teilmenge von Scope 3, Kategorie 1 (eingekaufte Güter), die mit höherer Granularität berechnet wird. Ihre CBAM-Governance-Struktur ist ein Nachweis für das Management von Klimarisiken für ESRS 2. Ihre CBAM-Kostenprognosen quantifizieren die finanziellen Auswirkungen der CO2-Bepreisung für E1-9. Konzipieren Sie eine Datenpipeline und ein Kontrollsystem, das sowohl das CBAM-Reporting als auch die CSRD-Assurance erfüllt, anstatt parallele Prozesse zu betreiben.

CBAM und SBTi-Lieferanten-Engagement. Die Science Based Targets initiative (SBTi) ermutigt Unternehmen, im Rahmen ihrer Scope-3-Reduktion Ziele für das Lieferanten-Engagement festzulegen. CBAM-Lieferantenprogramme sind ein natürliches Vehikel dafür: Sie fragen bereits nach primären Emissionsdaten, also fügen Sie die Bitte nach der Dekarbonisierungs-Roadmap des Lieferanten hinzu und bieten Sie Unterstützung (Finanzierung, technische Beratung, Abnahmezusagen) für Lieferanten, die sich zu CO2-ärmeren Produktionsrouten verpflichten. Verfolgen Sie die Tonnage und die Emissionen, die durch diese Programme abgedeckt werden, und berichten Sie dies als Lieferanten-Engagement im Rahmen von SBTi.

Können freiwillige CO2-Zertifikate die CBAM-Verbindlichkeiten reduzieren? Nein. Die Verordnung (EU) 2023/956 stellt klar: Nur ein expliziter, im Herkunftsland tatsächlich gezahlter CO2-Preis (z. B. ein nationales EHS oder eine CO2-Steuer) kann von Ihrer CBAM-Verpflichtung abgezogen werden. Freiwillige CO2-Zertifikate oder Kompensationen, die vom Lieferanten oder von Ihnen gekauft werden, zählen nicht.

Dennoch spielen hochwertige freiwillige CO2-Zertifikate eine Rolle in Ihrer übergeordneten Net-Zero-Strategie. Nutzen Sie sie, um Mitigation außerhalb der Wertschöpfungskette zu finanzieren (z. B. Removals, um restliche Scope-1-, -2- oder -3-Emissionen zu neutralisieren, die Sie nicht vermeiden können), aber vermischen Sie sie nicht mit der CBAM-Compliance. Die Sorgfalt, die Sie bei CBAM-Daten anwenden (Nachverfolgbarkeit, Verifizierung, Prüfung durch Dritte), ist genau die Sorgfalt, die Sie von allen CO2-Zertifikaten verlangen sollten, die Sie kaufen. Bei Senken bewerten wir CO2-Projekte anhand von über 600 Datenpunkten und lehnen über 95 % der geprüften Projekte ab, weil dieselben Rechenschaftsstandards, die CBAM und CSRD zugrunde liegen, auch für freiwillige Klimainvestitionen gelten sollten. Wenn Sie audit-sichere Systeme für CBAM aufbauen, erweitern Sie diese Disziplin auch auf Ihr Portfolio an CO2-Zertifikaten.

.svg)